|

|

| 国や公的機関に依存する時代は終わりました。 | |

| ・ | 総務省統計局の資料によれば、老後の日常生活費は月25万円必要であるとされています。そして退職後の生活を趣味やレジャーに、ようやく得られた自分の時間を豊かに過ごそうと願えば、月38万円が必要との試算もあります。それに比べ、あてにしていた公的年金は現状のモデル例が月23.3万円。それですら今後は減額の可能性があり、さらに医療費負担増といったマイナス要素ばかりという現状では、公的年金だけでは全く足りないことが明らかです。 |

| 住宅ローンの仕組みをプラスにしましょう。 | |

| ・ | 最近の家計節約法の本やアドバイスに必ずと言って登場するのが、生命保険の見直しです。支出の対策は節約や我慢によってある程度の効果は出るとしても、現在の増税等による手取り収入の減少には太刀打ちできない状態。そこでこれまで万一の時のためにと、最後まで触れずにいた生命保険を見直すという方法が浮き上がってきました。そうはいっても生命保険をやめるわけにもいかず、しかしながら予定金利も期待はずれというのが現実です。 そういった点で、マンションを住宅ローンで購入すると「団体信用生命保険」が付いてくることは大きなメリットとなります。これは返済中にローン名義人が亡くなったり、重度の後遺障害になった場合、すべての残金が保険金で全額完全返済されます。遺族の方には無借金のマンションが残り、売却して「保険金」として受け取るとことも、そのまま運営して安定した長期収入を確保することもできるということで、終身型生命保険同様の効果が期待できるのです 。 |

| 資産は上手く活用し、働かせましょう。 | |

| ・ | 投資環境のグローバル化にともない、外国資本や個人投資が日本へ急速に流れ込んでいることはご存知のことと思います。これは欧米では資産は「貯蓄より投資」が常識になっていることが一因です。銀行破たん、ペイオフ解禁、そして実質ゼロ金利時代が長期にわたり続き、預貯金安全神話が崩壊。ようやく日本でも超低金利・ペイオフ対策として、金融資産の流れが定期性預金から投資型商品にシフトしていることは、当然の成行きだと言わざるを得ません。超低金利時代だからこそ、お金は「貯める」から「増やす」ことを積極的に考えることが大切になったということです。しかしながら、一般的に投資というと大きなリスクが伴うことも現実です。ところがマンション経営は比較的少ない予算で始められる「実物投資」であり、リスクが少なく、安定した家賃収入を長期に渡り得ることができる事から、安心して人生設計に組み込める投資対象となっています。そして、超低金利時代、ローンの負担が少ない今こそ、その最適期であると考えられているのです。 |

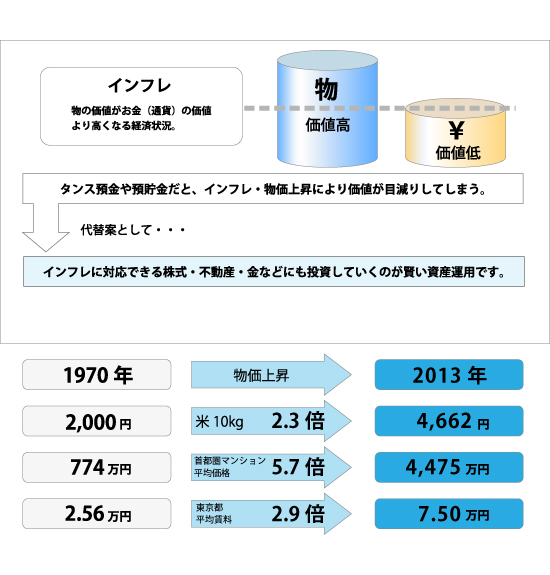

| 賃貸マンション経営はインフレに強いことが特徴。 | |

| ・ | 日本経済はようやくデフレ状態を脱却し、インフレ局面へと切り替わりつつあります。これからは税金や保険料等の増額に加え、インフレによる物価高が家計を直撃することとなります。特に年金しか収入源のない方達にとっては、死活問題といっても差し支えのない状況が訪れようとしているのです。 こうした状況で、長期安定収入が得られるだけでなく、インフレに強いのが賃貸マンション経営です。資産を現金のまま運用しないでいれば、インフレに伴ってその価値は目減りするばかり。しかし、賃貸マンション経営をしていれば、物価上昇に平行して家賃も上昇するため、その状況に見合った収入(インカムゲイン)を得る事ができるからです。さらに、マンション自体の不動産価値もインフレと共に資産価値が上昇し、マンションの立地条件やインフレの状況によっては、売買による利益(キャピタルゲイン)まで期待できることになります。賃貸マンション経営はインフレに強い投資運用なのです。  |

| 必要な経費が認められる投資です。 | |

| ・ | 通常マンション購入による節税というと、自己居住用マンションに適用される「住宅取得控除」を思い浮かべる方が多いかと思います。しかし、マンション経営はいわゆる「事業」ですから、その事業に必要な「経費」が認められるということが節税効果となるのです。それは建築部分のローン金利、管理費、固定資産税、都市計画税、建物や設備の減価償却費などが該当し、この必要経費が不動産所得である家賃収入を上回った場合は赤字となります。この赤字部分は他の収入から差し引くことができ、課税される所得が減少することから、確定申告によって予め納めていた税金から還付されるのです。 さらに、所得税に基づいて決定される住民税も減額され、節税効果を期待することができるのです。大増税時代が訪れつつある今だからこそ、大きなメリットとなるのです。 |

| 相続・贈与税対策としての有効手段、使わない手はありません。 | |

| ・ | 相続税が発生した場合の遺産評価は、現金や有価証券に対して額面通りになりますが、賃貸用不動産は課税対象が割引かれます。賃貸用ワンルームマンションの場合、建物部分は実勢価格の50%、土地部分は公示価格の80%程度で評価されます。さらに賃貸用として使用されていれば、借地権分として約30%の控除が可能となっています。つまり、現金で相続した場合と比べて、賃貸用不動産は課税対象が3分の1程度になるという有利さです。 贈与税についても同様で、物件による贈与の場合、実際の不動産価格の約60%で評価されるとともに、相続税同様賃貸としての借地権分として約30%が控除されるのです。こうして非課税枠が有効に使えるため、生前贈与がやりやすくなります。また、ローンがない場合は、家賃収入を贈与税なしで子供に移転できるという大きなメリットも見逃せません。 |

|

|

| Q:そもそもマンション経営とは何ですか? | |

| ・ | 立地条件の良いマンションを購入し、学生や単身者などに賃貸して家賃によってローンを返済します。万一の場合の安心として団体信用生命保険が付いているので生命保険としての役割を果たします。また、ローン返済後は家賃が私設年金代わりとなります。公的年金や生命保険があて出来ない今、有効な資産運用法といえます。現物資産である不動産は相続や贈与税の税制面でも大変有利になります。 |

| Q:ローンはどこで組むのですか?また条件は? | |

| ・ | 銀行と大手ノンバンクからの借り入れが可能です。借り入れる際には、お客様の信用調査等は当然ありますが、購入物件の調査もそれ以上に厳密に行われます。物件価格の適正さをローン会社にも判断してもらえることになります。大手ノンバンクは生保の資金等も貸し出しておりますので金利は低く、融資枠も物件価格の95%と銀行に比べても購入資金が少なくて済みます。融資条件は、年収、年齢、職業の安定性、過去の信用等になります。最長借入期間は一般的に35年となります。金利は金融各社で多少の違いはあるものの、ほぼ同程度です。 |

| Q:確定申告はどうすればいいのですか? | |

| ・ | オーナーになると、不動産所得が発生します。サラリーマンの場合、給与所得と不動産所得を合算して確定申告しなければなりません。申告次第では、所得税が還付され、住民税が減額されます。申告手続きはマニュアルを参考にして簡単に済ませられます。また弊社提携の税理士事務所へ確定申告相談や依頼もすることができます。 |

| Q:マンションの寿命はどのくらいですか? | |

| ・ | 建築基準法に基づく厚さのコンクリートが中性化する速度の一般的な計算では、鉄筋コンクリートで建てられたマンションは理論的に90年以上の耐久性があると考えられます。そうした意味でも基本構造のしっかりした安心できるマンションを選ぶ必要があります。更に、資産価値の寿命は、定期的な修繕といったメンテナンス管理状況次第で大幅に変わるものです。資産価値を保つという点で、信頼して任せられる管理サービスがある会社と出会えるかが重要になります。火災保険に加え、地震保険にも加入すれば安心です。 |

| Q:長期空室にならないかが心配なのですが? | |

| ・ | 個人用の賃貸マンションの場合は、適正な家賃設定であれば空室の心配はほとんどありません。入居者募集にも積極的にサポートしている会社であれば安心して任せる事ができます。さらに、弊社の管理サポートシステム「家賃保証サービス」の契約をすれば、入居者がいない場合でも安定した家賃収入が確実になりますので、オーナー様には安心していただけます。 |

| Q:地震の時のワンルームマンションの耐震性は? | |

| ・ | ワンルームマンションは建築物の中ではかなりの耐震性があるといえます。その理由としては、部屋数が多いため間仕切り壁が十分にあり、杭をたくさん打ち込んであるからです。平成7年の阪神大震災では多くの建物が倒壊しましたが、ワンルームマンションの倒壊はありませんでした。なお、自己防衛手段として、前もって地震保険に加入すればさらに安心です。 |